資産運用・金融商品などお役立ち情報が満載!

人生100年時代を生き抜くための賢いマネー術

食料品や日用品、ガソリンなどの身の周りのものの物価が軒並み高騰。さまざまな世界的情勢により円安に傾き、日本経済も元気がない。こんな厳しい状況下では目の前の生活で手一杯で、将来への資産形成など考えられないという人も多いのでは。とはいえ手をこまねいている間に、どんどん時間は過ぎていく。10年後や老後まで心豊かに過ごすなら、お金を不安を解消するためにまずは一歩を踏み出すことが大切。人生100年時代を生き抜くための資産形成に、私たちが今からできることとは?

人生の三大出費に備えるためにはライフプランの策定からスタート

人生100年時代と言われる昨今。そう遠くない未来に、100歳まで生きることが当たり前となるかもしれない。特に日本は今後、超高齢化社会へと突入する。こうした社会の変化に備えて、一人ひとりがしっかりと自分の人生と向き合い、ライフプランを設計していく必要がある。

長い生涯、様々なライフイベントでお金を使う。なかでも“住宅資金”、“教育資金”、“老後資金”は人生の三大出費と言われ、すぐには準備できない大きなお金が必要となる。

それぞれ必要な資金がどれくらいの額になるかは、どのような人生を望むかにより大きく変わってくる。そこで必要なのが、ライフプラン設計だ。

例えば、何歳で結婚したいか、住宅を購入したいか、子育てを始めたいか、退職をするかなど、ライフイベントの時期を設定。そうすることでおのずと資金を準備し始めるタイミングが見えてくる。さらに今後必要となる資金額まで出すなら、現状の資産額を踏まえたうえで、どこのエリアにどのような住宅を購入するか、子供にどのような教育をしたいか、リタイア後はどのようなライフスタイルにするかまで、現時点で詳細を落とし込むとよいだろう。もちろんライフプランは一度立てたら終わりではない。社会情勢や自身の状況に合わせて、定期的に見直していくことが大切だ。

お金のことを考えるのにライフプランの設計は不可欠だが、意外と見落としている人が多い。お金にたいして漠然とした不安を抱えている人は、まずここから始めてみるべきだ。

人生を豊かに過ごすための、賢いお金の増やし方

人生三大資金はライフプランによりある程度予測がつくが、それ以外にも予期せぬ出来事が起こり、まとまった金額が必要になることもある。現状の資産や将来支払われる公的年金で不足する分は、自助努力によって資産を増やしておくことが重要だ。

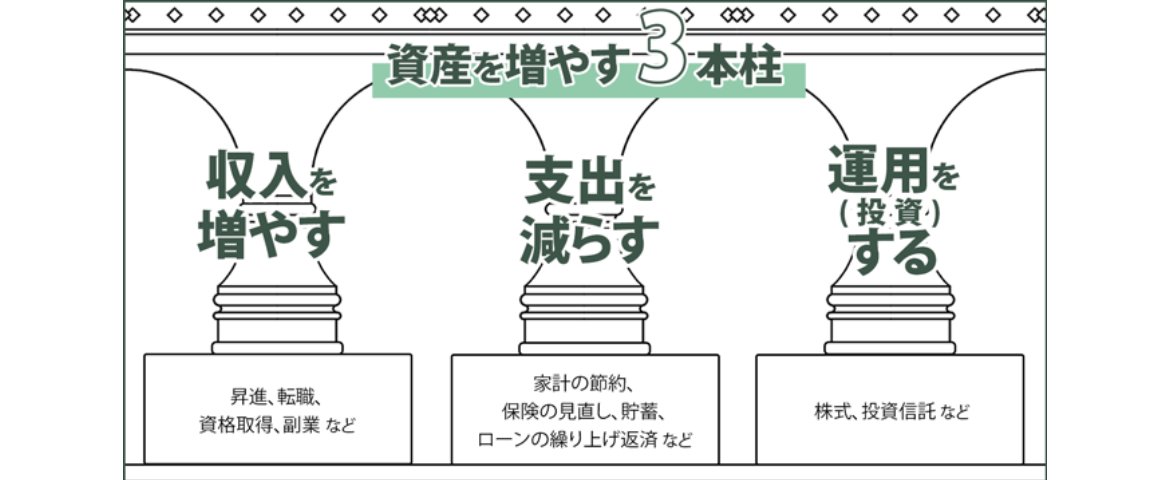

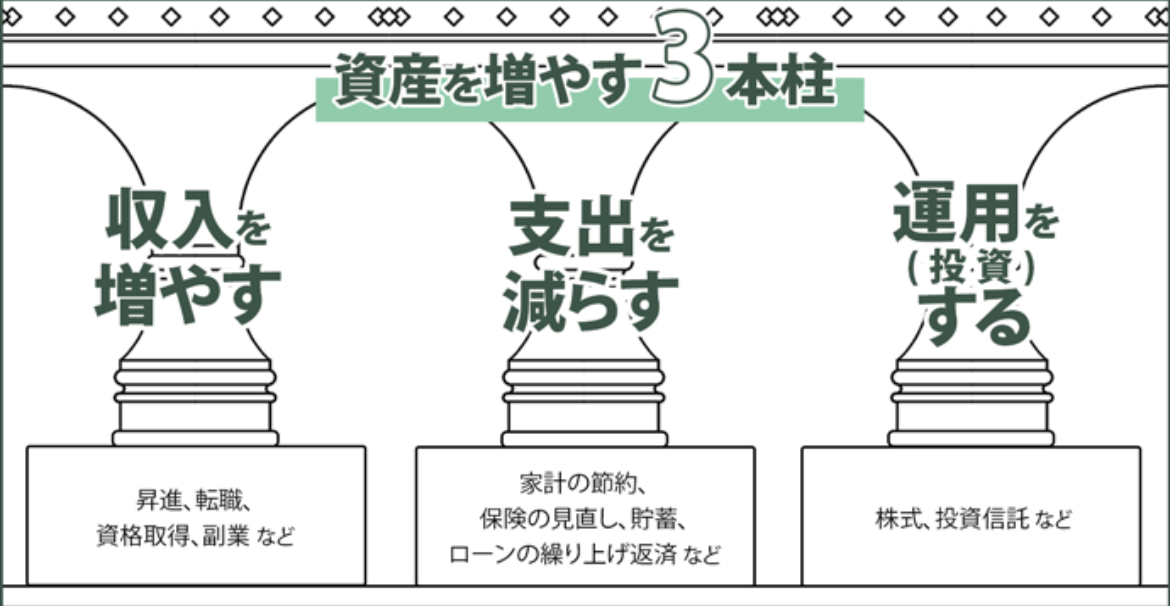

お金を増やす方法は様々だが、主に以下の3つが挙げられる。

① 収入を増やす

② 支出を減らす

③ 運用(投資)をする

①の収入を増やす具体的な方法としては、昇進・転職・資格取得・副業などが該当。②の支出を減らす方法は、比較的取り組みやすい家系の節約や保険の見直しなどが挙げられる。①、②ともに無理のない範囲で実践できるところから始めてみることをおすすめする。

そして③の運用(投資)は、賢くお金を増やす方法のひとつで、たとえばNISAやiDeCo、投資信託、変額保険などが挙げられる。効率的にお金を増やすには、“複利効果”を活かすのが鍵になる。“複利”とは、利息にも利息を付けること。投資で増えた利益を元本に組み入れることで、増額した元本に利息を付けていき、投資元本を効率よく増やす考え方だ。元本に利息を付ける“単利”で運用した場合と比較すると、“複利”の場合は右肩上がりで元本を増やすことができる。また、運用(投資)はリスクとリターンの関係を考慮に入れなければならない。リターンとは、運用(投資)を行うことで得られる利益のことで、リスクとは利益・損失の価格の振れ幅がありリターンが不確実であること。一般的に高いリターンを得ようとするとリスクも高まるので、きちんと理解しておくべきだ。運用(投資)により、短期間で大きな利益を得てお金を増やすのは難しい。まずは、長期的な視点で、少しずつの金額を積み立てて、リスクを分散することが、賢い運用(投資)と言える。

自身と家族の将来のために、専門家に相談するのも一案

人生三大出費を含む将来への備えとして、お金を増やす方法は色々とある。しかし、特に運用(投資)については、金融商品の特性を理解できる知識がないと難しいのが実情。仕事や家事で忙しいなか、じっくりと自分の将来・資産と向き合う時間もない。それなら独立系ファイナンシャルアドバイザー(IFA)やファイナンシャルプランナー(FP)などの専門家に相談するとよい。信頼できる専門家を探し出すためにも、各地で開催されるマネーセミナーに参加するのもおすすめ。マネーセミナーでは、ファイナンシャルプランナーなど金融の専門家が講師となり、最新の世界情勢や経済動向、お金にまつわる基礎知識を学ぶことができる。セミナー後に講師に個別相談できるケースもあるので、ぜひ活用したい。

アンケート結果から読み解く

『AFFLUENT』読者の資産形成への意識

40代~60代の大人世代をターゲットにした月刊誌『AFFLUENT』の読者に、マネーや資産運用に関するアンケートを実施した。人生の折り返し地点を過ぎて、仕事にもプライベートも余裕が出てくる読者世代だからこそ、自身の老後を見据えた、資産やマネーについて高い意識がうかがえた。

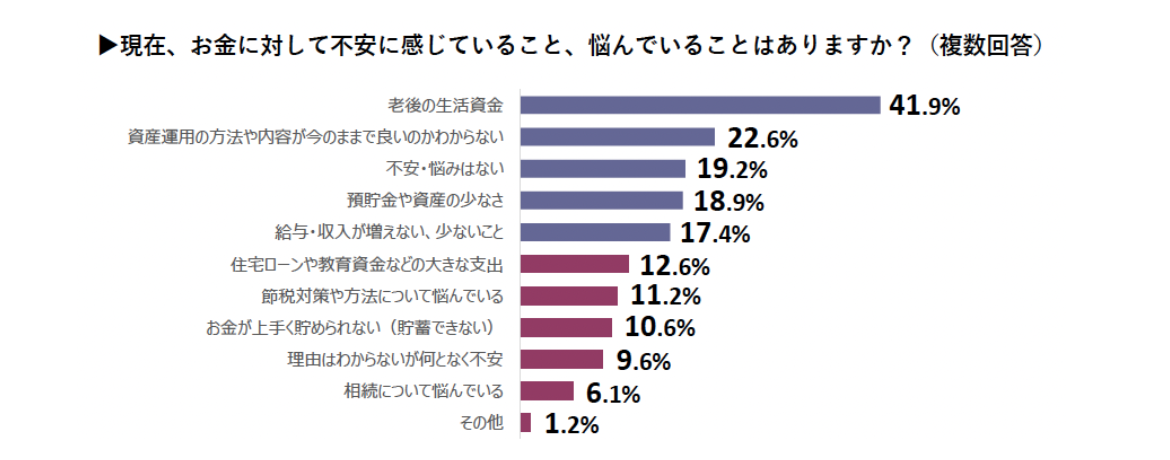

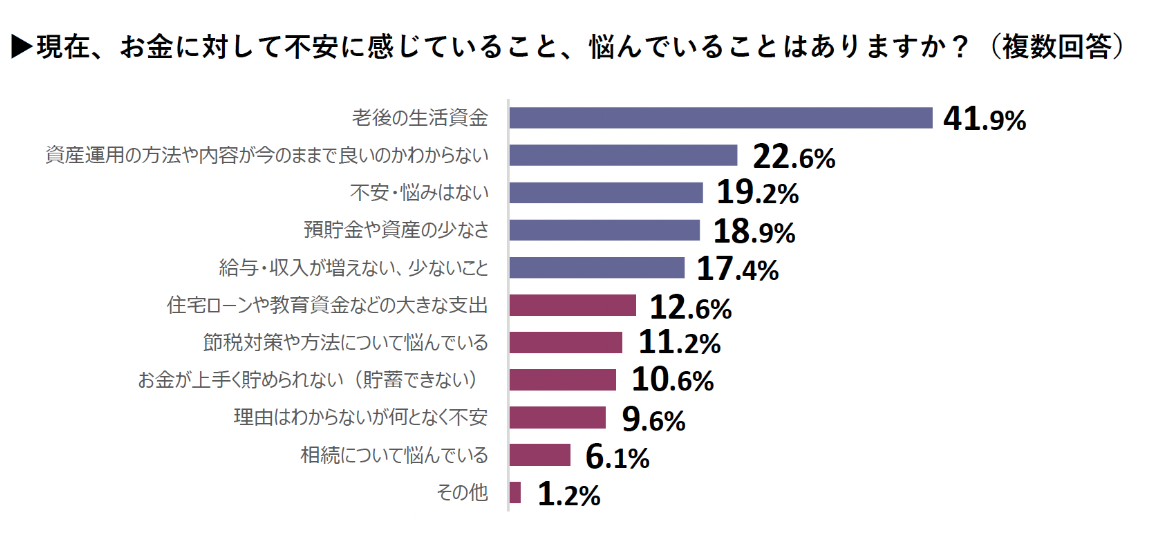

老後の生活資金について不安に思う回答者が約4割

程なくして訪れる老後の生活資金について、不安を感じている人が4割以上にものぼった。また、すでに資産運用を始めているが、現状のままでベストなのかどうか悩む人も22.6%を占めた。

※2021年6月号【 6月8日(火)~7月4日(日)】アフルエント読者アンケートより 回答者数:689名

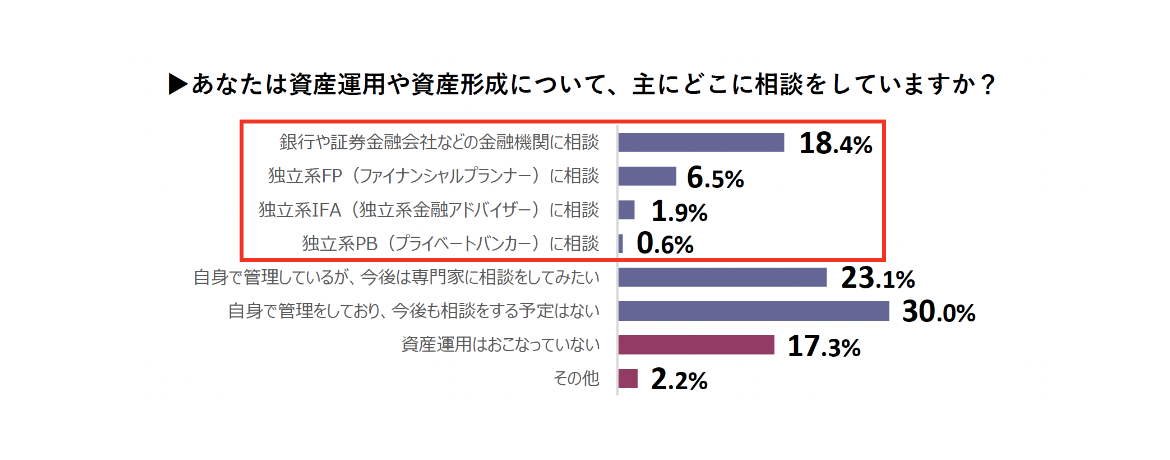

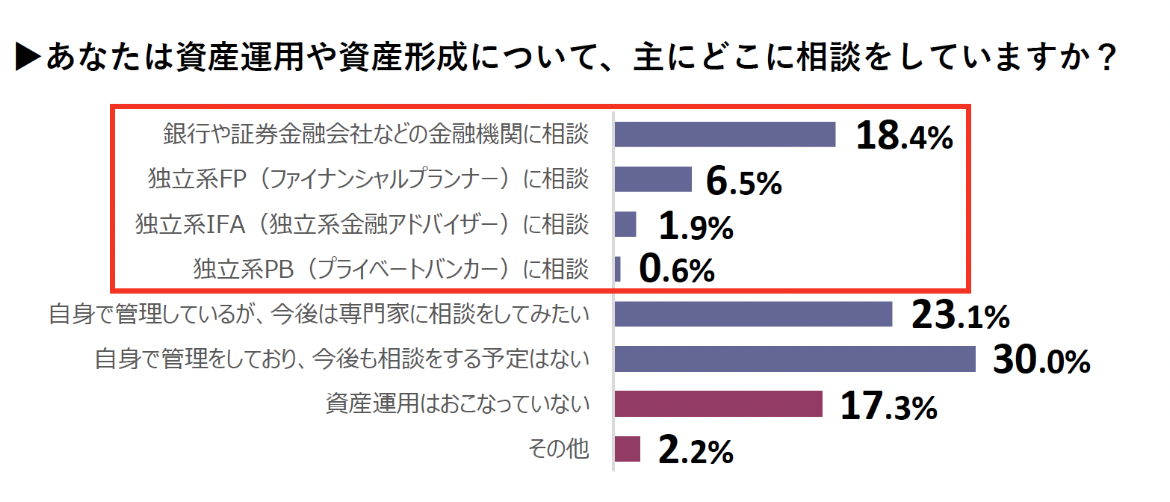

資産運用は専門家に相談する回答者が多数

回答者のうち資産運用を行っている人は80.5%にのぼり、意識の高い読者が多いことがわかる。そのうち、すでに独立系FPやIFAなどに相談している人は27.4%、今後は専門家に相談してみたい人は23.1%という結果になった。

※2021年6月号【 6月8日(火)~7月4日(日)】アフルエント読者アンケートより 回答者数:689名

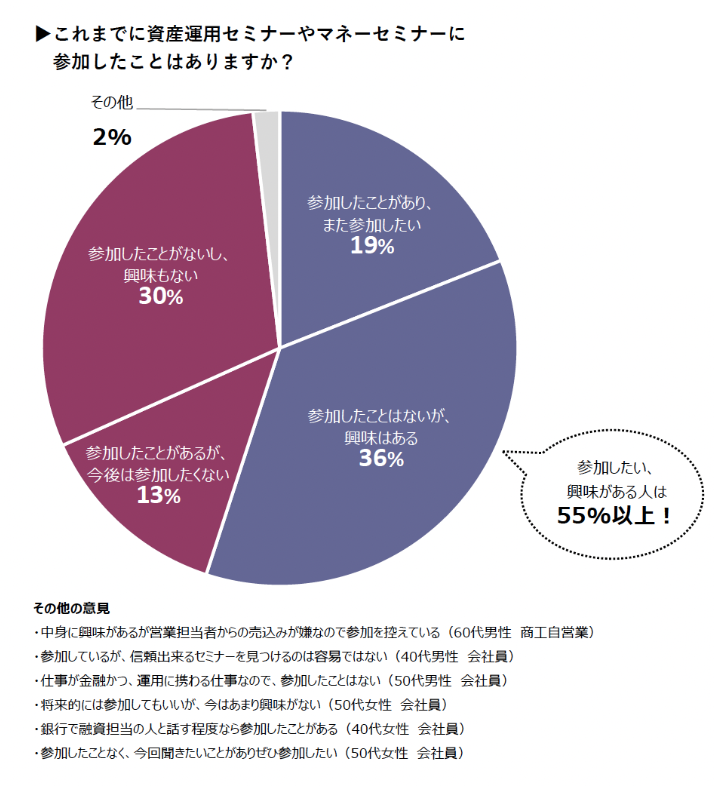

マネーセミナーに参加したい、興味がある人は半数以上

お金や資産形成、運用などについて基礎から学びたい人にぴったりなのが各地で開催されているマネーセミナー。半数以上の人が、「参加したい」、「興味がある」と回答した。資産形成への第一歩として、マネーセミナーに参加するのも一案だ。

※2021年12月号【 12月7日(火)~2022年1月2日(日)】アフルエント読者アンケートより 回答者数:505名

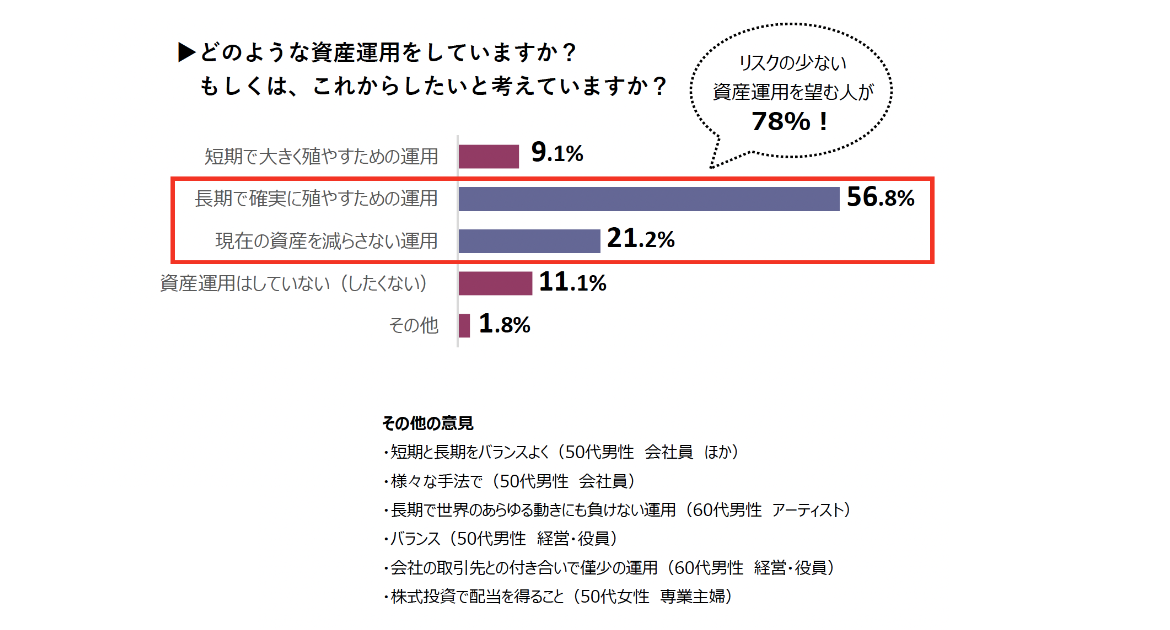

リスクの少ない資産運用を約8割の方が希望

リスクの少ない資産運用を望む人が8割近くにのぼった。時間がかかっても、元本割れなどのリスクを抑えながら堅実に資産を殖やしたい人が多かった。

※2021年12月号【 12月7日(火)~2022年1月2日(日)】アフルエント読者アンケートより 回答者数:505名

セミナー 一覧

-

手持ちの証券を売らずに資金調達

賢く活用したい証券担保ローン -

賢い貯蓄で1,000万円!お金の貯め方・増やし方をプロから学ぶ女性のためのマネーセミナー 【東京開催】

-

信頼できるIFAの選び方中立的な立場で資産形成をサポート Wells Partners

-

お客様目線で資産運用を総合的にサポートする

独立系ファイナンシャルアドバイザー「マネーアドバイスセンター」 -

増税時代の節税術 不動産投資の株式会社ウィルレイズ(PR)

-

「ガイアの夜明け」でも紹介されたIFAファイナンシャルスタンダードの投資信託 資産運用セミナー

-

高成長を続けるベトナムの魅力 ベトナムオープンセミナー開催

- 1

- 2