今回は、長期の資産運用において、資産のバランスを整える「リバランス」がなぜ必要なのかをお伝えします。

〜 Supported by ウェルスナビ 〜

Topics

リバランスとは?

資産配分を最適な状態に保つため、資産の購入や一部売却によって全体のバランスを調整するのが「リバランス」です。

バランスが崩れたまま放置すると、リスクを取り過ぎるなど、長期の資産運用にマイナスの影響が出る恐れがあります。リバランスによって、10年、20年という長い期間、適切なリスクのもとで、より良いパフォーマンスが目指せます。

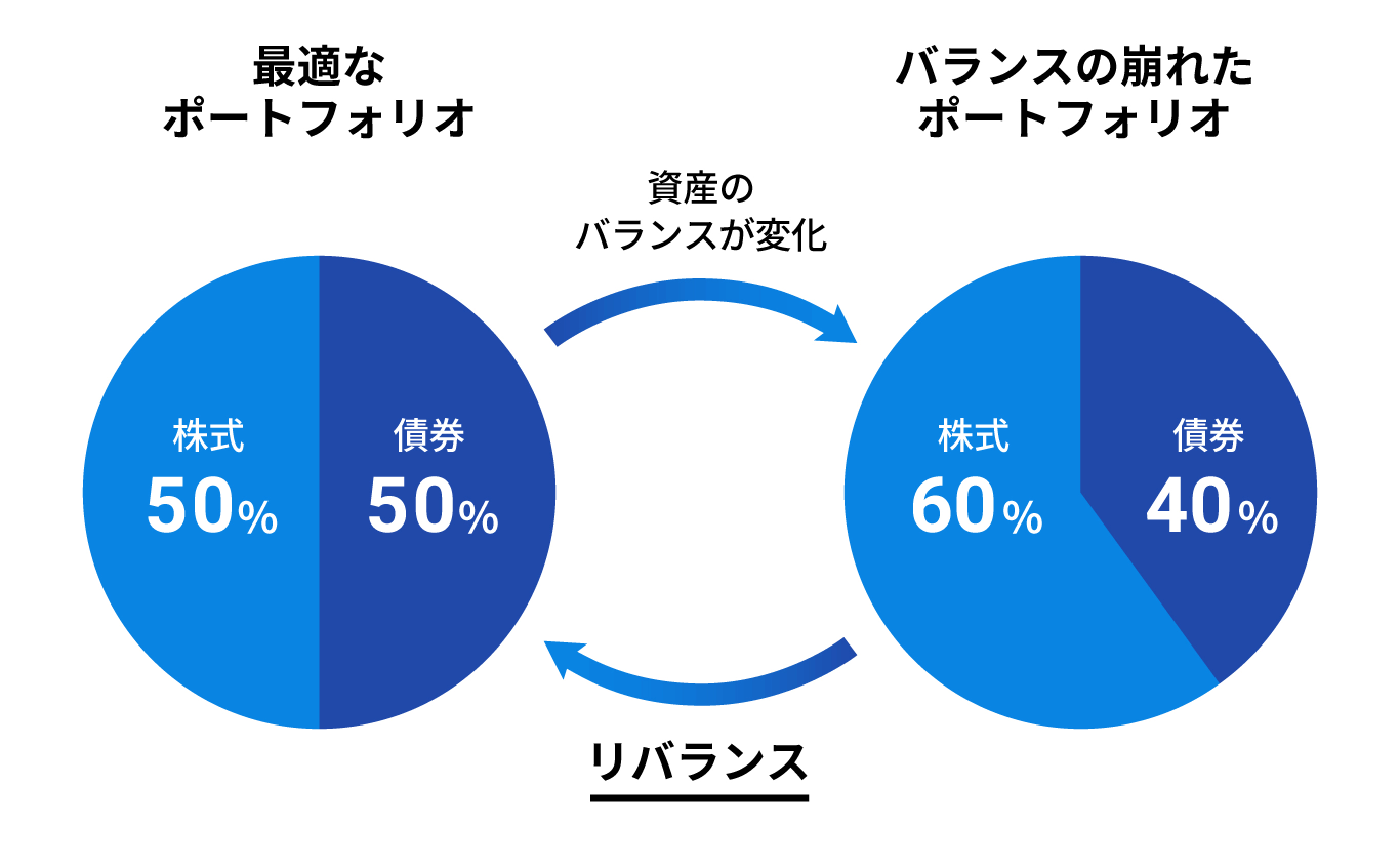

資産のバランスを最適な状態に戻す「リバランス」(イメージ図)

仮に、株式50%、債券50%の比率を最適なポートフォリオとして運用をスタートしたとします(左の円グラフ)。株式市場が上昇したことによって、「バランスの崩れたポートフォリオ(右の円グラフ)」のようになりました。リスクの高い株式の比率が60%まで上がっています。結果として、資産全体では当初の想定よりもリスクが高くなってしまいました。

ここでリバランスの出番です。この例では、値上がりした株式を売り、値下がりした債券を買って、元の最適なポートフォリオに戻すことになります。

リバランスのメリットは?

リバランスには、大きく3つのメリットがあります。

1.最適なポートフォリオを保てる

長期投資では、ポートフォリオの小さなズレの積み重ねが将来の結果に大きな影響を与えかねません。リバランスで最適なポートフォリオを保ち続けることが重要です。

2.リスクを取りすぎることを防げる

許容できるリスクを超えると、想定外の損失を発生させることにもなりかねません。株の比率が上がりすぎていると、株価急落の際に損失が大きくなります。リバランスによって、リスクの取り過ぎを防ぐことができます。

3.パフォーマンス改善の可能性も

リバランスにおいては、値上がりしてポートフォリオの中で比率が上がった資産の一部を売って、逆に値下がりした資産を買う、といった取引を行います。

言い換えれば、値上がりした資産を利益確定し、割安になった資産を買うことになるため、リバランスしない場合よりもパフォーマンスが改善される可能性があります。

資産運用にリバランスを組み込んでいく

資産運用にリバランスを組み込むためには、あらかじめルールを決めておくといいでしょう。プロの投資家も、「年一回」や「最適な割合から5%以上ズレたら」など、一定の条件を設けてリバランスを行なっています。

リバランスは、積立や追加入金によって、資産を新たに購入する際にも行うことができます。例えば株価が下落し株式の比率が下がっていれば、株を多めに買うことで最適なバランスに近づけます。

また、様々な資産に分散投資をするバランスファンドやロボアドバイザーに投資をすれば、自動でリバランスされます。

上手にメンテナンスをして、資産運用を長く続けていきましょう。

ウェルスナビは「働く世代に豊かさを」というミッションのもと、世界標準の資産運用がおまかせで実践できるロボアドバイザー「WealthNavi(ウェルスナビ)」を開発・提供しています。「⻑期・積⽴・分散」の投資で、リスクを抑えながら、中⻑期的に資産を増やすことを目指します。テクノロジーを活用し、働く人々のお金の悩みを解決する次世代の金融プラットフォームの構築を目指しています。

■コラムに関する注意事項

本資料の情報は、公開日時点のものです。公開日時点で一般に信頼できると思われる情報に基づいて作成していますが、情報の正確性や完全性を保証していません。株式会社affluentならびにウェルスナビ株式会社は、新しい情報や将来の出来事その他の情報について、更新又は訂正する義務を負いません。

本資料は断定的判断を提供するものではありません。最終的な決定は、お客様自身で判断するものとし、株式会社affluentならびにウェルスナビ株式会社はこれに一切関与せず、一切の責任を負いません。

本資料に基づいて被ったいかなる損害についても、株式会社affluentならびにウェルスナビ株式会社は一切の責任を負いません。