おぼろげだった定年や老後が確実に視野に入り、お金に関する心配もより現実的なものになってくる50代。50代が行うべき、「勝つための資産運用」を考える。

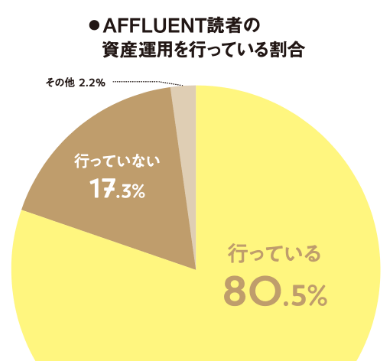

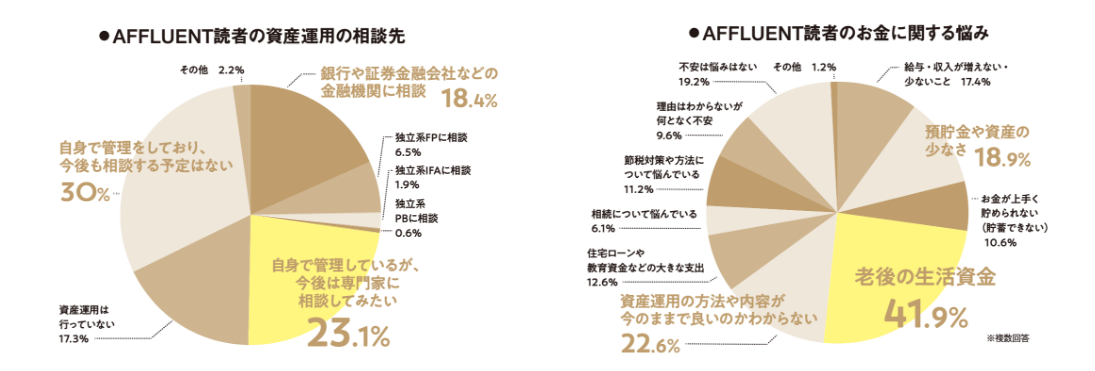

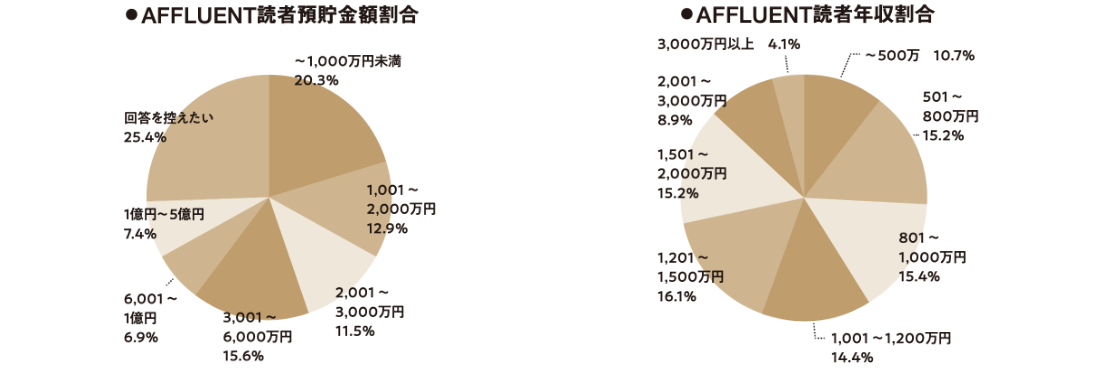

※特集内の円グラフは、AFFLUENT2021年6月号プレゼントアンケートより作成

教えてくれたのは

株式会社マネーコンサルティンググループ

代表取締役 伊藤 英行さん

株式会社マネーコンサルティンググループ代表取締役。2007年設立。プライベートバンカー資格保有者。ミドル層向けに、トータルな金融ノウハウを使った生涯にわたる資産形成のコンサルティングを行う。

今すぐにでも始めよう勝てる資産運用

多くの人が試行錯誤する資産運用。正しい知識を身に付けて臨めば、50歳からでもまだまだ十分な資産形成が可能だ。長い人生を豊かに過ごすための資産運用方法を身につけよう。

金融商品の購入=資産運用ではない!

アフルエント独自のアンケート調査によると、回答者のうちの80%以上の人が資産運用を行ったことがある。預金、投資など運用方法はそれぞれだが、資産運用をやる上で必ずやるべきなのに、多くの人が行えていないことがあるという。クライアントのお金の問題を解決することを目的としてコンサルティングを行っている独立系ファイナンシャル・アドバイザー(IFA)会社、マネーコンサルティンググループの代表取締役・伊藤英行さんに伺った。

「資産運用を始める前には必ず、ゴール設定を行わなければなりません。金融教育を行っていない日本では、ゴールとそこまでのプロセス設定が無いままに運用商品などを購入して、なんとなくお金を殖やしたいとと思っている方が多いのが現状なのです」

ゴール設定、そしてゴールまでのプロセスを立てることが最初にやるべき重要なポイントだと伊藤さんは話す。

「どの商品を購入すれば成功するのかとよく質問を受けますが、自分が将来いくら必要なのかによって購入すべき金融商品は当然変わります。生きている間に必要な資金の予測、毎月の投資可能額、リタイアまでの年て、数などを把握しない限り、どの金融商品を購入するかを決めることはできません。なぜなら、一見手が出しやすい商品にも必ずメリット・デメリットがあるからです」

少額投資や非課税…魅力的だがデメリットも

例えばNISAは、少額で投資ができ、毎年120万円の非課税投資枠が設定されている。インデックス投資も、ローリスク・ローリターンで投資初心者でもチャレンジしやすいとPRされている。しかしこれらは必ず利益が出るというものではなく、損をする可能性もあることを理解する必要があるという。

「NISAやiDeCoなどの非課税制度をやったからといって、資産運用がうまくいくとは限りません。大切なのは制度を知るだけではなく、利益を出すための基本的なノウハウや知識を知ることです」

「毎月購買」や、運用する資金を国内外の株や債券などにどのような割合で投資するのかを決める「アセットアロケーション」などが、知っておくべき基本になるそうだ。

「さらに大切になるのは、そういった知識やノウハウを使って仕組みをつくった後にも、年に一度のメンテナンスを欠かさないことです。運用商品は、マーケットが変化することによって良くも悪くも変化をしますので、その状況に合わせてメンテナンスをしなければ、運用自体が壊れてしまう可能性があるのです」

投機・投資・運用の違いなど言葉を正しく知る

資産運用を行う上で投資は必ず必要となってくる。しかし、「投資」と「投機」、そして「運用」を同一に考えてしまうのは、大変危険なことだと伊藤さんは注意を促す。

「『投機』とは、商品の仕組みが不透明で、一極集中型の短期間で収益を狙うものです。具体的には、ビットコインやFX、宝くじなどがそれにあたり、数多くの人が負けて一握りの人だけが勝つ、いわゆるギャンブルになります。

次に『投資』とは、商品の仕組みが理解でき、10年以上の長期運用を目的として、国際分散投資をすることが特徴のもので、ギャンブルではありません。『投資話は危ない』とよく言いますが、この場合、正しくは『投機話は危ない』になります。

『投機』と『投資』は、このように大きく異なるものなのですが、唯一の共通点があります。それはどちらも目標がないからゴールの設定もなく、『何となく殖やしたい』になる点です。

そして最後に『運用』ですが、『運用』という言葉には、何かを〝用いて〞どこかに〝運ぶ〞、という意味があります。つまりゴールから逆算をして、計画的にお金を殖やしていくことを『運用』というのです。

このつの言葉の違いを理解するだけでも、自分が今何をやっているのか、自分がどんな運用で何を目指していけば良いのか、自分が何をやりたいのか、それが明確に見えてくるのではないでしょうか」

安定的にお金を殖やしたいという方は、「投機」や「投資」ではなくぜひ「運用」に取り組むべきと、伊藤さんは言う。

実は経済が落ちている今がチャンス!?

セカンドライフを豊かにする運用術

これから貯蓄だけでお金を殖やすのは難しい時代だからこそ、すぐに始めたい資産運用。50歳以上でも運用を始めるのには、今が最高のタイミングだ。それはなぜだろうか?

今が運用を始めるチャンスとは?

今が資産運用のチャンス期という理由は2つある。

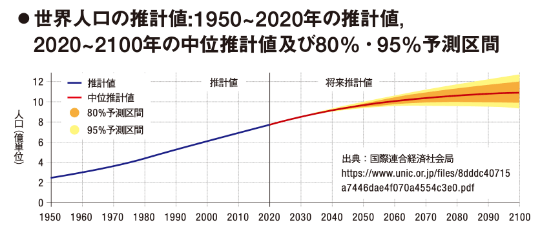

「1つは、世界の人口が増え続けているため、マクロ経済(大きな目でみた経済)の観点からみると、世界の株式マーケットが右肩上がりで上昇し続けているということです」

国連によると世界の人口は現在約79億人、2050年には約100億人に増えるため、2050年までは人口が増えた分、経済のパイが大きくなり世界経済は右肩上がりで成長する可能性がある。経済規模(GDP)が拡大すると遅れて世界の株価も連動して上昇することが統計から分かるので資産運用する意味があるのだ。

「もう1つは『世界的な資産インフレ』が起きていることです。新型コロナウイルスが蔓延し、世界各国はこの1年半で多額な財政出動をしました。さらに、各国の中央銀行は過去にない低金利政策を取り、コロナ対策の国債や大手企業の社債などを上限なしで買い取っています。そのため世界の通貨量は、1.5倍以上に膨れ上がりました。通貨量が多いかつ、国が大手企業を潰さないようにしているため、投資家は安心して株式にお金を投資していきます。

この2つの理由により、コロナ禍でも株式相場は上がっています。そのため、資産運用を始めるには悪くない環境です」

それでは、資産運用のゴール設定をするにはどうしたらいいのか。

「まずは勤労所得を何歳まで得るかを決めます。現代は寿命が長いので、70歳まで働くのがベストです。リタイアまで10年以上あれば、資産運用は楽になります」

また老後2000万円問題といわれるが、それでは足りないと伊藤さんは言う。

「文部科学省は住宅ローンを払いきっている前提で、月37万円必要だと言っています。年収に換算すると444万円。旅行に行くなど贅沢をするなら、さらに必要です」

生活費や娯楽、家の住宅修繕費など必要であろう経費を年金から引いた場合に、今の預貯金で足りない金額が資産運用で殖やすべき金額になる。ここで重要なのは月給や年収ではなく、預貯金可能額である。

「なぜなら、年収には経費も入っています。そのため、資産運用に回せるお金は預貯金可能額なのです。また、年収も経費も人それぞれのため、個人毎に計算することが重要です」

ゴールの設定は、預貯金可能額(フロー)、現在の現預金(ストック)、リタイヤまでの年数、殖やさなければいけない不足額。この4つを使って運用のゴール設定をすれば、何をどう組み合わせるのか、どんな商品を選んでいくのか、ということが分かってくるということだ。

「資産運用は10年あれば間に合います。一瞬の株価上昇・下落に一喜一憂せず、50歳以上の方でも75歳まで十分に運用することができます」

しかし、すべてを一人でやるのは大変だ。さらに運用は貯金、外貨建個人年金保険、金融商品などそれぞれの知識が必要となる。

「資産運用はプロのサポートを受けることをおすすめします。なぜなら、運用にはプロがいて、彼らと戦わなければならないからです」

おすすめは、金融商品から保険までトータルにサポートできる独立系ファイナンシャルアドバイザー(IFA)だ。IFAであれば、自社商品を販売する金融機関や保険会社、投資会社と違い、多くの商品から自分に合うものを選んでくれる。また、資産運用は10年20年とコツコツ続けていくものなので、良い時も悪い時も、一緒に乗り越えられそうなIFAに依頼するといいだろう。

専門家が読み解くタイプ別おすすめの資産運用

50歳からの資産運用のポイント

40~50歳以上で預貯金があまりない人は、5~10年かけて「預金2:外貨資産4:運用4」という割合に持っていこう。預金が1000万円以上あり、退職金含めて資産形成が進んでいる人は「預金2:外貨資産6:運用2」でもいいだろう。教育資金と住宅修繕費との2大支出を、うまくバランスを取りながら行うことが大切。商品ではなく情報(知識)が必要だ。

資産運用の割合は、預貯金:外貨:運用=2:4:4に。5~10年でこの割合にすると年平均3%で資産が殖える可能性がある。外貨建て個人年金や終身保険が安定的に殖えるので、預金が殖えない場合や、運用で損が出てもセーフティネットになってくれる。

自営業は常にお金の流動性が必要なので、預貯金:外貨:運用=5:0:5が理想。最初は外貨建て個人年金などをセーフティネットでやっても、5~10年で全てなくすのがベスト。さらに仕事と家計のお金を必ず分けること、毎月税金貯金をすることも重要だ。

安定的な運用をしたければ〝サッカーチーム〟を作れ

「資産形成を着実に実行するということは、攻守のバランスを考えた『サッカーチーム』を作るのと同じです。例えば、守備の要となるゴールキーパーが、医療保険やがん保険。ディフェンスが預金や生命保険です。守りも攻撃もできるミッドフィルダーは、外貨立ての資産。そして、フォワードが運用になる、といったイメージです。

資産運用に取り組む人に多く見受けられるのが、フォワード(=運用商品)だけでチームを作ってしまうパターンです。なぜ勝てないのか、もうお分かりですよね?あなたの資産運用は、フォワードだけ集めていませんか?」

時にはプロのアドバイスを受けながら、正しい知識とノウハウを身に付けて、的確な資産運用を行っていく。投資期間が限られた50歳からの資産運用だからこそ、そんな勝ち続けられる資産運用を学んでいきた

家計の改善を行おう。50歳以上の方であれば、100万円以上/年間の預貯金可能額を作るのを目標にしたい。貯蓄が少ない人は、教育資金にお金を掛けすぎていたり、車をローンで購入していたり、自分にとっては高すぎる物件を購入していたりするケースが多い。また年収が1000万円以上ある人は所得税が高く、結果年収1000万円以下の人と同じくらいの手取りになっている場合もある。そこを踏まえた上でお金の使い方を見直そう。

贈与、相続の対策を打とう。生命保険を活用した生前贈与や、未成年を対象にした少額投資非課税制度のジュニアNISAのような贈与専門の積立を行うのもおすすめだ。しかし子どもに資産を残すことを検討している場合は、40歳の時点で預貯金が5000万円以上あることが望ましい。預貯金が5000万円以下の場合はまず、自分自身の老後のための資産運用を考え、子どもに頼らなくてもいい老後生活を確立させよう。

老後に「お金に働いてもらう」仕組みを作ろう。具体的には、毎月購買の積み立て運用で殖やす「キャピタルゲイン」と、一時金投資で毎月収入を得る「インカムゲイン」を組み合わせる。「インカムゲイン」が出ない月は「キャピタルゲイン」で補い、年利3%を狙って、4%を生活費にまわそう。このサイクルをつくることによって、安定的な収入を確保しながら、老後資金を長生きさせることができるようになるのでおすすめ。