終身雇用の崩壊、不透明さが増す年金支給、少子・超高齢化、医療費の上昇など、将来が見通し辛い今だからこそ、私たちはよりリアルに将来を見据えた、確かな資産運用を迫られている。

平均寿命が大きく伸びた今日において、手元の金融資産をどのように運用するかという選択は、60歳以上の世帯にある程度広く共有された課題であると考えられる。高齢化が進む中でいかに老後の資産を形成するか、また、勤労世代の資産形成をいかに行っていくかが重要な課題である。

■ 投資対象の分散

一般に、投資については、例えば、株式・債券、国内・国外というように投資対象を分散させることで、リターンがより安定する効果が得られることが指摘されている。

■ 投資時期の分散

こうした投資対象の分散に加えて投資の時間軸についても分散を図り、いわゆる積立投資を行う手法も有効である。

■ 長期的な保有

さらに、分散投資に加えて、投資によるリターンを安定させる上では、長期間にわたって継続的に保有することが有効であると指摘されている。

■ 長期・積立・分散投資の効果

以上のように、リターンの安定した投資を行うには、投資対象のグローバルな分散、投資時期の分散、長期的な保有の3つを組み合わせて活用することが有効である。

※金融庁 平成27事業年度 金融レポート 抜粋

[株式投資]

株式投資では、もし一喜一憂する自分に気づいたら、それは危険なサインと受け取ることが重要である

資産を守るためには、マーケットの動きに左右されすぎないこと

現在世界の主要株式市場は、概ね堅調に推移している。国際通貨基金(IMF)が7月に公表した世界経済見通し(WEO)によると、2017年の世界全体の予想成長率は3.4%から3.5%に引き上げられ、昨年の3.2%から上昇。2018年は、予想が据え置かれて3.6%の成長率になると見られている。

「昨年夏の日銀の政策転換をきっかけに、第2次オイルショック時以降、36年間低下してきた金利が世界的に上昇局面に入り、債券から株式に資金がシフトする『グレートローテーション』が底辺で起こっていることも世界的に株価が堅調な要因の1つと考えられます。国内大手証券3社(野村、大和、SMBC日興)の国内主要企業の業績見通し(2017年9月11日時点)によると、今年度の予想経常増益率は12〜16%増、来年度も7〜8%増と好調な見通しです。一方で、混迷する北朝鮮問題や、米トランプ政権の今後の動向といったリスク要因も忘れてはなりません。このため、日本株は当面、順調な世界経済・良好な企業業績と、地政学的なリスク・政治的リスクとの、綱引き相場になりそうです」マネーブレイン株式会社代表取締役白石定之氏はそう予測している。

「株式の取引を経験された方はお分かりだと思いますが、私たちが株式投資をする上で難しい点は、様々な情報をもとにマーケットの見通しを立てても、必ずしも見通した通りにマーケットが動かないことです。私の経験上、資産を守るためにはマーケット見通しよりも優先したほうがよいことがあります。それは、マーケットの悲観か楽観かに着目し、『悲観で買い、楽観で売る』ことです。一生懸命情報収集して今後のマーケットを考えている方も多いと思います。しかし、多くの方は、マーケットが上昇して楽観的になっている局面で自らも楽観的になり買ってしまい、マーケットが下落して悲観の局面になると、自らも悲観的になって売りに走ってしまったりするのです。これを繰り返していると、資産は減っていってしまいます。日本企業の利益率は、2008年のリーマンショック以降大幅に改善してきています。加えて、安倍政権が掲げる『働き方改革』が、今後さらなる生産性向上に繋がっていき、日本企業の競争力は、一段と強さを増していくと考えられます。株式投資においては、割安&成長企業に着目して、『悲観で買い、楽観で売る』ことを忘れずに、淡々と行っていくことが大切です。このことが皆さまの資産を守っていくことに繋がっていくと私は考えています」。

PROFILE

マネーブレイン株式会社代表取締役

白石 定之氏

2012年にIFAとして独立。2014年にマネーブレイン株式会社を設立。年間20回を超えるセミナーを開催。著書に『資産運用 で成功する人はここにいる』『投資信託でうまくいく人、いかない人』がある。

[不動産投資]

資産運用としての不動産投資を考える時、ポイントを押さえた物件選びが資産形成の安定へと繋がる

単身世帯増加に着目するのが、不動産商品のポイント

2007年から2008年に起こった世界金融危機の後、一時低調だった不動産市場は徐々に回復し、2013年から2014年には不動産取引の過熱感が見られ、ファミリー用、投資用を問わず不動産価格が高騰することとなった。

「不動産価格が高騰すると、投資物件は賃料と比較して利回りが少なくなります。投資家たちは、『今は不動産の投資をする時期ではない』と判断し、2016年の取引は低調となり、2017年前半の不動産投資市場も前年に比べ凪(何も起きてない)の状況でした。しかし、実は市場はそこまで悪くないと、私は感じています。一部の富裕層が立地の良いワンルームやコンパクト物件に活発に不動産投資をしているのです」と、東京カンテイの井出武氏は言う。

総務省が公表する『全国世帯種別構成比の推移と予測』によると、2005年を起点に単身世帯は増加傾向にあり、特に千代田区、中央区、港区、新宿区、文京区、品川区、目黒区、渋谷区への単身者の流入が顕著なのである。

「この8区では単身世帯の顕著な流入が続いており、人気エリアで賃貸ニーズが高く空室率が低い。それでいて価格が手頃なので利回りも良いのです。家賃収入の安定も望めますし、資産価値も大幅に下落することがない点に、投資家たちは注目している訳です。相続税改正で見直しを迫られている節税対策にもなりますし、今年に入り大手ディベロッパーが新築物件の販売価格を一割程度下げて価格調整をし始めています。不動産投資は、今が買いの時期といえるかもしれません」。

PROFILE

株式会社東京カンテイ上席 主任研究員

井出 武氏

89年マンションの業界団体に入社、以降 不動産市場の調査・分析、団体活動に従事、01年株 式会社東京カンテイ入社、不動産マーケットの調査・研究、講演業務等を行う。

[保険投資]

低金利が続く状況で、ローリスク・ローリターンが特徴の保険商品にも変化があらわれている

保険と投信の「良いとこ取り」でライフプランに合った選択を

最新の金融レポートによると、世界主要国の景気は統計の上では安定的に推移しているが、北朝鮮問題、米国の大型ハリケーン被害などの特殊要因が重なっており、更にインド、中国といった新興国の成長鈍化が顕著になるなど注意が必要だ。

「債券中心の長期運用で、『時間をかけて安定的に資産を増やす事』を得意とするのが保険商品。しかしこの2年、日本国債の金利は下がり続けたことで、『円建て商品では増えない』といった声が一般化して、保険商品の最大の特徴である〝安定志向〞を望む消費者が、外貨に目を向け始めています。さらに今夏以降、保険会社各社が株や投信などでアクティブに運用する、変額保険も相次いで商品化され、注目を集めています」。お話を伺った株式会社カスタマーリンクスの高尾益臣氏によれば、今後は保険と投信の〝良いとこ取り〞が保険投資のポイントになりそうとのことだ。

「安定的に資産を増やしながら、『多少のリスクを許容する』トレンドが高まっているのです。ご自身のライフプランに合わせて、運用期間を最低3年、できれば5年以上見込める場合は、『一時払変額終身保険』も注目です。日本人の平均寿命はますます延びており、特に女性は『人生100年時代』とも言われます。こうした背景を踏まえ、50代を人生の折り返しと捉え、その後の人生をどう生きていくのか。そのためのお金とどう向きあっていくのか。少し目線を上げて、中長期での運用を考えることが、ますます重要な時代になっていると思います」。

PROFILE

株式会社カスタマーリンクス代表取締役社長

高尾 益臣氏

外資系 金融機関勤務を経て、2014年に株式会社カスタマーリンクスを設立。ライフプランニングの相談はもちろん、マネーセミナーのカリスマ講師として、全国から講演依頼が後を絶たない。

[投資信託]

数ある投資信託の中からいかに自分に合った商品を選べるかが、資産形成のカギとなる

日本人には「コアポートフォリオ」が欠けている

髙木証券の植村佳延氏は「国内と米・英の金融資産の伸び率に、倍の開きが出てしまったのは、国内の株・投信の保有比率が米・英に比べて低いことと、投資資産が国内投資に限定されていることが大きかった」そう分析をしているそうだ。

「金融庁の最新レポートによると、日本の金融資産は95年から約1.5倍の伸び率ですが、米国や英国では約3倍もの伸び率を示していますそもそも投資は成長の果実を得ることで、特定分野に限定せず幅広く網をかけることが重要なのです。その他の金融商品と比べて投資信託では、国際分散投資を行うことが極めて重要になります。そして、分散投資を行う際には、それぞれの分野で運用実績の優秀な投信を選ぶことが重要で、これを我々は、『コアポートフォリオ』と呼びます。さらにコアポートフォリオは、実績ある優秀な投信を国際分散投資し、かつ長期保有することがポイントです」。

投資信託は元本保証ではないので、利益が出るとすぐ売却してしまう投資家が実に多いそうなのだ。

優秀な投信は売らずに、出来るだけ保有し続けること

「投信は、単なる株式投資とは違って、信託報酬を支払って、株式を売買する『ファンドマネージャー』を雇っていると考えてください。優秀な成績を収めている投信を売却してしまうということは、たとえて言うならば、優秀な社員を解雇してしまうのと同じようなことなのです。中長期で運用実績があり、優秀な成績を収めている投資信託を信用しましょう。そして、できるだけ長期に保有することです。安いところで買って、高いところで売るという、誘惑にかられてしまうこともあると思いますが、相場の天底は運用のプロでも当て続けることは出来ません。長期保有が第一です。それが資産形成への近道になるのです」。

価値が長期的に見込まれるものは一定額の積立投資をすべき

「もし、これから資産形成をしていこうと考えている方がいたら、まずは実績のある投信を組み合わせて、毎月一定額を積み立てていく、『積立投資』を行って欲しいですね」と植村氏は話す。

「毎月一定額で買い続けることのメリットは、基準価格が安い時には多くの口数を購入して、高い時には少ない口数を購入するということです。その結果、平均購入コストを低く抑えられるようになるのです。したがって、積立投資は、特定の時期に一括で購入する投資方法よりも、損失が出にくい投資手法といえるのです。価格が下がったからといって、積立投資をやめてしまわないこと。それが大事なのです」。

知っておきたい【投資信託】の基本

1 積立で投信を買う

初心者は、特に資産形成層は、一括投資で投信を購入するのではなく、毎月一定金額を投資する積み立てを始めてみては。

2 分散投資をする

内外の債券と株式等に分散投資することがおすすめ。その割合は、相場観ではなく、資金の性格等で決定すべき。

3 長期保有する

優秀な投資信託は、稼ぎの良いファンドマネージャーを雇用しているのと同じ。長期保有を。

4 実績のある投信を選ぶ

新商品に投資するのではなく、最低2 ~3年は運用成績をチェックする。

PROFILE

髙木証券「投信の窓口」ファンド・リサーチセンター長

植村 佳延氏

野村證券(株)、野村アセッ トマネジメント(株)などを経て、SBIファンドバンク(株)代表取締役。その後、SBI証券取締役を兼務し、ネットによる投信の販売推進担当を経て、13年より 現職。

[相続対策]

相続対策には、どのような方法があるのか。ポイントは贈与税との関係にある

資産形成を行いながら、次世代に遺す対策を

平成27年に相続税法が改正され、基礎控除額の引き下げが行われたのは記憶に新しい。改正以後は、課税対象者も2倍近く増加したのだ。

では、どのようにすれば「相続対策」につながるのか?

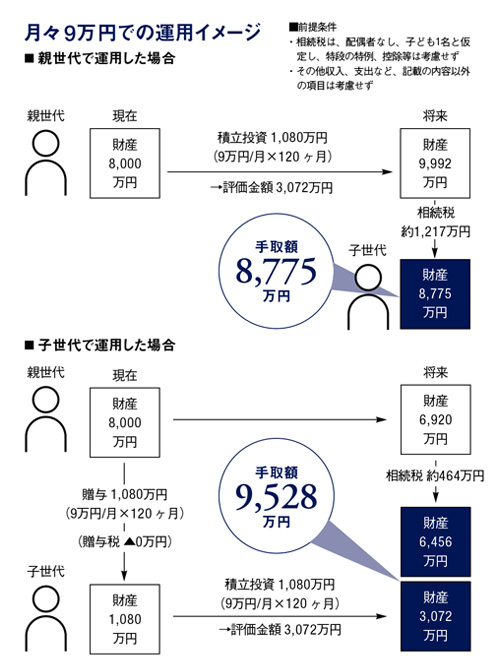

「生前贈与を検討してみると良いと思います。生前贈与は現金や自宅などの不動産で行われるケースが多いのですが、単に現金で贈与するよりも、価値の上がる(と想定される)資産を贈与する、または価値が下がりにくい資産を贈与するなど工夫をするとよいでしょう」と宮田洋之氏は言う。贈与する額は相続税の限界税率で比較検討し、相続税の見込み額が贈与税を上回る場合には、当然贈与税を払ってでも贈与した方が、相続対策に繋がる。

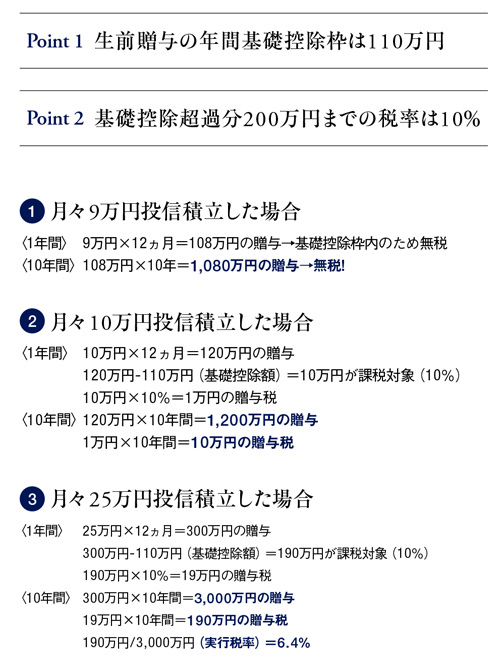

「生前贈与を全くしなければ、多額の相続税がかかりますが、生前贈与の金額が多すぎても贈与税の負担が大きくなってしまいます。生前贈与の年間基礎控除枠内(110万円)で行えば、月々9万円の定額投資まで無税です。生前贈与は、早い段階から長期間コツコツと取り組むのが有効です。贈与した資金で投信積立を行えば、資産形成の一助となり、より多くの資産を次世代へ遺せます。注意点としては、税務調査対策として贈与の事実を証明する贈与契約書を取り交わすことをお忘れなく」。

相続財産の圧縮と資産形成を同時に叶える生前贈与投信積立は、有効な手段になりそうだ。

PROFILE

宮田洋之税理士事務所代表/税理士・宅地建物取扱士・事業継承アドバイザー

宮田 洋之氏

大手税理士法人で相続対策などに従事し、その後野村證券で企業オーナーに自社株 承継コンサルティング業務を行う。2010年6月に独立開業。